สำหรับวันนี้เราก็มาทำความเข้าใจอีกเรื่องนึงที่สำคัญมากกับการลงทุนดีกว่าครับ นั่นก็คือ เรื่องของ Asset Allocation ว่า เราควรจะมีแนวทางการกระจายการลงทุนในหุ้นต่างๆอย่างไรดีครับ

คนส่วนมากไม่เคยมีแผนการตรงนี้อย่างชัดเจน เลยทำให้สัดส่วนการลงทุนในหุ้นต่างๆมั่วไปหมด สุดท้ายแล้วผลตอบแทนโดยรวมของพอร์ตก็อาจจะไม่ดีเท่าไหร่ โดยเฉพาะเมื่อพอร์ตของเราใหญ่ขึ้นเรื่อยๆครับ

ดังนั้นสิ่งที่เราควรคำนึงถึงในเรื่องของ Asset Allocation ก็จะมีดังนี้ครับ

1. มองทุกอย่างเทียบเป็น % มากกว่ามองที่จำนวนเงิน

ตอนที่เรามีเงินลงทุน 100,000 บาท การที่เราไปซื้อหุ้นตัวนึง 50,000 บาท เราอาจจะรู้สึกเฉยๆ เพราะก็แค่เงิน 50,000 บาท ต่อให้เกิดอะไรขึ้น เราก็หาใหม่ได้ไม่ยากอะไรใช่ไหมครับ

แต่ถ้าหากเรามีเงินลงทุน 10,000,000 บาท การที่เราไปซื้อหุ้นตัวนึง 5,000,000 บาท เราอาจจะรู้สึกว่าเสี่ยงมากขึ้น เพราะถ้าหากว่าเกิดอะไรผิดพลาด นั่นหมายความว่าเงิน 5 ล้านจะหายไป และเราอาจจะต้องใช้เวลานานมากกว่าที่จะหากลับคืนมาได้

ทั้งๆที่ในความเป็นจริงแล้ว ทั้ง 2 กรณีนั้น มีความเสี่ยงต่อพอร์ตการลงทุนของเราเท่ากัน เพราะว่าได้ใช้เงินลงทุนเป็นสัดส่วน 50% ของเงินลงทุนเหมือนกันครับ

{อย่างในกรณีของคุณปู่ล่าสุดที่มีข่าวว่าขาดทุนหุ้น 65,000 ล้านบาท (2 พันล้านเหรียญ) พาดข่าวดูเหมือนจะเยอะมากนะครับ แต่ความจริงแล้วคุณปู่มีพอร์ตการลงทุนอยู่ 67 พันล้านเหรียญ การขาดทุนแค่ 2 พันล้านเหรียญนั้น คิดเป็นแค่ประมาณ 3% ของพอร์ตทั้งหมดเท่านั้นเอง ไม่ใช่เรื่องใหญ่โตอะไรครับ}

ดังนั้นเวลาวัดผลตอบแทน หรือ ดูสัดส่วนการลงทุนทุกอย่าง เราควรจะมองและวัดผลเป็น % เมื่อเทียบกับทรัพย์สินการลงทุนทั้งหมดที่เรามี (รวมเงินสดที่อยู่ในพอร์ตด้วย) ก็จะทำให้เรามองเห็นภาพการลงทุนที่ชัดเจนขึ้นในทุกๆส่วนครับ และจะทำให้เราไม่มีปัญหาการจัดสัดส่วนการลงทุนเวลาที่พอร์ตของเราโตขึ้นเรื่อยๆครับ

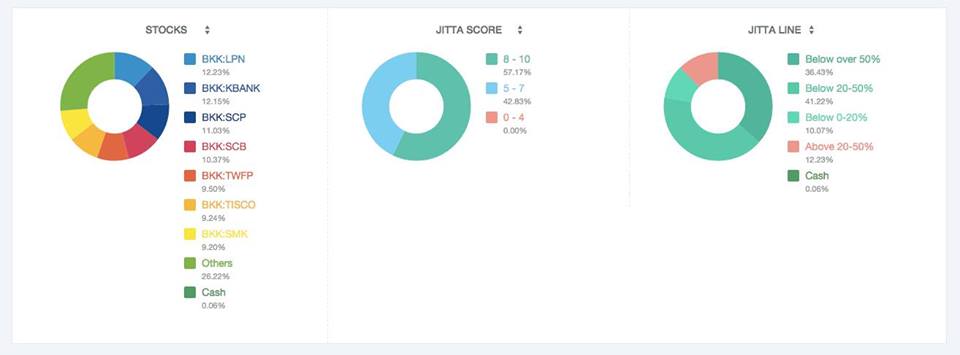

ซึ่งใน Jitta Portfolio ก็จะมีการแสดง Asset Allocation ออกมาเป็น % ให้เห็นชัดเจนที่ด้านล่างของ Portfolio ครับ โดยจะแบ่งออกเป็น 3 ประเภทด้วยกัน คือ

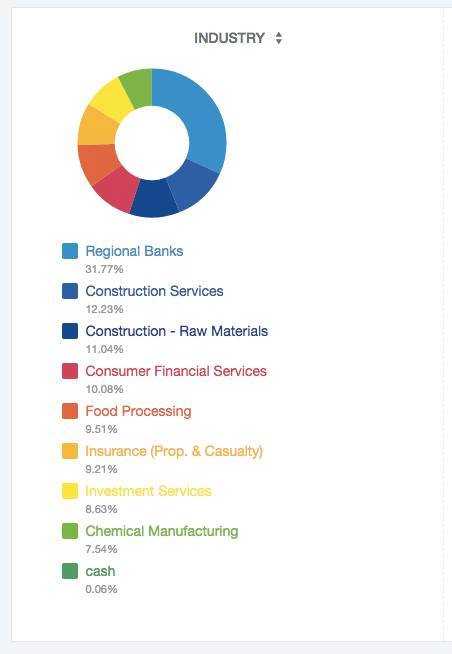

- Asset Allocation ด้านประเภทของหุ้น จะประกอบด้วย Stock Symbol, Industry, Sectors

- Asset Allocation ด้านพื้นฐานของธุรกิจ จะประกอบด้วย Jitta Score, Jitta Factor

- Asset Allocation ด้านความถูกแพงของหุ้น ก็คือตาม % Above/Below Jitta Line

ก็จะทำให้เราจัดสัดส่วนการลงทุนตามที่ต้องการได้ง่ายขึ้นครับ

2. กำหนดกลยุทธ์และสัดส่วนการลงทุนแต่ละครั้งให้สอดคล้องกับความเสี่ยงและความมั่นใจของเรา

เมื่อเรามองสัดส่วนการลงทุนเป็น % แทนที่จะเป็นตัวเลขแล้ว สิ่งถัดมาที่ต้องทำก็คือ การกำหนดกลยุทธ์และสัดส่วนการลงทุนของตนเองครับ

ตัวอย่างเช่น การกำหนดวงเงินลงทุนขั้นต่ำสุด และ สูงสุดของหุ้นแต่ละตัว (เป็น % เทียบกับเงินลงทุนทั้งหมด)

คนส่วนมากมักจะไม่เคยกำหนดสัดส่วนเงินลงทุนเลยทำให้ มักจะเกิดสถานการณ์ประมาณว่า หุ้นตัวที่กำไรเยอะๆดันซื้อไปแค่นิดเดียว แต่หุ้นที่ขาดทุนดันซื้อเยอะ ไปๆมาๆ พอร์ตเลยขาดทุน เช่น

- หุ้นที่แม้จะทำกำไรให้เราได้ 100% แต่เราลงทุนเป็นสัดส่วนแค่ 5% ของพอร์ต เท่ากับเราจะได้กำไรมาแค่ 5% ของพอร์ตเท่านั้นเอง

- หุ้นที่เราขาดทุน 50% แต่ถ้าหากเราลงทุนไป 20% ของพอร์ต ก็เท่ากับเราขาดทุนไป 10% ของพอร์ต

ซึ่งเมื่อรวมผลตอบแทนของทั้ง 2 ตัวแล้ว พบว่าเราขาดทุนอยู่ที่ 5% ของพอร์ต แบบนี้เป็นต้น

ดังนั้นเราจึงควรกำหนดสัดส่วนการลงทุนขั้นต่ำสุดและสูงสุดเอาไว้เสมอ เพื่อให้ได้ผลตอบแทนที่ดี ในขณะที่มีการกระจายความเสี่ยงอย่างเหมาะสมครับ

ซึ่งสัดส่วนการลงทุนขั้นต่ำนั้น คุณปู่บอกไว้ว่า ถ้าหากเราไม่มั่นใจที่จะลงทุนในหุ้นใดอย่างน้อย 10% ของเงินลงทุน ก็ไม่ควรจะไปลงทุนในหุ้นนั้นเลยแม้แต่บาทเดียวครับ เพราะว่าการลงทุนแบบกระจายมากเกินไป ต่อให้บางตัวได้ผลตอบแทนที่ดี ก็ไม่ช่วยให้พอร์ตโดยรวมของเราเติบโตเท่าไหร่ครับ

ดังนั้นสัดส่วนเงินลงทุนขั้นต่ำในหุ้นแต่ละตัว ควรจะอยู่ที่ประมาณ 10% ของเงินลงทุนทั้งหมดที่มี ณ เวลาที่จะลงทุนครับ

ถ้าหากว่าเราไปเจอหุ้น A ที่ต้องการลงทุนมาก แต่ปรากฏว่าเรามีเงินสดซื้อได้แค่ 5% ของพอร์ตเท่านั้น สิ่งที่เราต้องทำก็คือ การนำหุ้น A ไปเปรียบเทียบกับหุ้นอื่นๆในพอร์ตของเรา จากนั้นก็ต้องขายหุ้นในพอร์ตที่มองในเชิงคุณภาพและมูลค่าแล้วแย่กว่าหุ้น A เพื่อนำเงินมาลงทุนในหุ้น A นั่นเองครับ เพียงเท่านี้เราก็จะสามารถปรับพอร์ตมาลงทุนในหุ้น A ได้ตามสัดส่วนที่เราต้องการ ซึ่งก็จะทำให้พอร์ตโดยรวมมีโอกาสทำกำไรได้มากขึ้นในระยะยาวครับ

และสำหรับหุ้นตัวที่เรามั่นใจมากกว่าปรกติ เราก็สามารถลงทุนได้มากกว่า 10% ครับ แต่จะสูงแค่ไหนก็อยู่ที่ความมั่นใจของเรา ถ้าตัวไหนที่เรามั่นใจมาก เราอาจจะลงทุน 50% ก็ได้ แต่ก็ควรจะกำหนดสัดส่วนไว้หน่อย เพื่อป้องกันความเสี่ยงจากการตัดสินใจผิดพลาดของเราครับ

อย่างกรณีของผมนั้นก็มักจะกำหนดสัดส่วนการลงทุนสูงสุดไว้ที่ 30% ของพอร์ตครับ เพราะต่อให้ผิดพลาดและขาดทุนหนักราวๆ 50% ของเงินที่ลงทุนไปในหุ้นตัวนั้น ก็ยังเสียหายเพียงแค่ 15% ของพอร์ตรวมครับ แต่ส่วนมากแล้วหุ้นที่เราลงทุนมากๆ เรามักจะต้องศึกษามาอย่างดี และ มั่นใจมากๆแล้วครับ ดังนั้นโอกาสที่จะขาดทุนถึง 50% ก็แทบไม่ค่อยมีอยู่แล้วครับ พลาดจริงๆก็อาจจะขาดทุนแค่ไม่เกิน 20% เท่านั้น เท่ากับว่าจะขาดทุนเพียงแค่ไม่เกิน 6% ของพอร์ตลงทุนโดยรวมเท่านั้นเอง ซึ่งก็ไม่ใช่ปัญหาหนักอะไรมากมายครับ

(อันนี้ นับการขาดทุนเฉพาะที่ตัดสินใจผิดพลาด และต้องขายออกมานะครับ ไม่นับว่าซื้อไปแล้วราคาลดลงเพราะความแปรปรวนของตลาดหุ้น แบบนั้นสักพัก เดี๋ยวราคาก็จะกลับขึ้นมาเอง ไม่มีอะไรต้องกังวลครับ)

นอกจากกำหนดสัดส่วนขั้นต่ำสุด สูงสุด ของหุ้นรายตัวแล้ว เราก็ควรจะกำหนดสัดส่วนขั้นสูงสุดของการซื้อหุ้นในอุตสาหกรรมเดียวกันด้วยนะครับ เช่น ไม่เกิน 40% ของพอร์ตเป็นต้น เพื่อลดความเสี่ยงที่จะเกิดกับทั้งอุตสาหกรรมได้ครับ

เมื่อเรามีสัดส่วนการลงทุนที่ดีพอ และมองที่ผลตอบแทนรวมของพอร์ตเป็นหลัก เราก็จะมีความสุขจากการลงทุนขึ้นเยอะครับ เพราะเวลาที่เราขาดทุนจากหุ้นแต่ละตัวนั้น แทบจะไม่ได้กระทบอะไรกับการลงทุนโดยภาพรวมเลยครับ

{จริงๆแล้ว ใน Jitta Strategy เองนั้นก็แนะนำว่า สำหรับคนที่ไม่ค่อยมีความรู้ด้านการบริหารพอร์ตนั้น วิธีการที่ง่ายที่สุดคือ การลงทุนในหุ้น 5-10 ตัว โดยเฉลี่ยตัวละเท่าๆกัน ก็จะทำให้เงินลงทุนแต่ละครั้งอยู่ที่ประมาณ 10%-20% ของพอร์ต ซึ่งก็ค่อนข้างเป็นกลยุทธ์ที่ดีอยู่แล้วครับ ใครจะนำไปใช้ตามนั้นเลยก็ได้ครับ}

3. วิเคราะห์และกำหนดความแข็งแกร่งของพอร์ตการลงทุนในรูปแบบที่ต้องการ

ใน Jitta Portfolio ตรง Asset Allocation Pie Chart ของ Jitta Score ก็จะช่วยให้เราปรับพอร์ตได้ง่ายขึ้นครับ เพราะทำให้เราเห็นว่าบริษัทแม่ของเรา (ตามหลักการลงทุนในหุ้นเหมือนลงทุนในธุรกิจ) หรือ พอร์ตโดยรวมของเรานั้น มีการกระจายตัวอยู่ในทรัพย์สินที่มีความแข็งแกร่งด้านไหนเท่าไหร่บ้างครับ

ดังนั้นถ้าหากเราใช้มุมมองทางธุรกิจมาดูภาพรวมพอร์ตของเราก็จะง่ายขึ้นมากครับ เพราะเราสามารถวิเคราะห์จุดแข็งจุดอ่อนของพอร์ตเราได้เลย เราอยากได้บริษัทลูกที่แข็งแกร่งแค่ไหน ด้านไหน เท่าไหร่ ก็สามารถจัดการได้ตามต้องการครับ

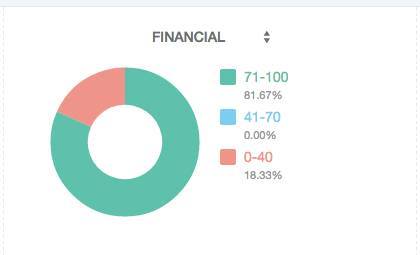

เช่น ถ้าหากเราต้องการให้พอร์ตของเราปลอดภัยจากปัญหาเรื่องการเงิน เราก็ควรจะต้องจัดสัดส่วนของพอร์ตให้มี Financial Strength สูงๆครับ อย่างในรูปก็จะเห็นว่าเงินลงทุน 81.85% ของเรา อยู่ในทรัพย์สินที่มี Financial Strength 71 – 100 ดังนั้นไม่ว่าจะเกิดอะไรขึ้น เราก็แทบไม่ต้องเป็นห่วงว่า บริษัทลูกๆของเราจะขาดเงินทุนในการทำธุรกิจ เป็นต้นครับ

(ซึ่งการกำหนดสัดส่วนตรงนี้ แล้วแต่ความชอบส่วนบุคคลนะครับ บางอันที่เราเฉยๆเราอาจจะไม่กำหนดสัดส่วนก็ได้ หรือ บางคนอาจจะกำหนดสัดส่วนแค่ Jitta Score มากกว่า 5 ขึ้นไป แค่นี้ก็ได้เหมือนกันครับ)

นอกจากกำหนดสัดส่วน Jitta Score, Jitta Factor แล้ว เราก็สามารถดู Jitta Line Pie Chart เพื่อให้เห็นระดับความเสี่ยงที่พอร์ตเราจะร่วงหนักๆได้ครับ ซึ่งถ้าหากว่าเงินลงทุนส่วนมากของเราอยู่ในทรัพย์สินที่ต่ำกว่ามูลค่าอยู่แล้ว ต่อให้ตลาดหุ้นจะตกยังไง พอร์ตเราก็จะไม่ค่อยสะเทือนมากเท่าไหร่ครับ (แต่ทรัพย์สินก็ต้องคุณภาพดีด้วยนะครับ)

ถ้าเมื่อไหร่ที่สัดส่วนเงินในพอร์ตของเราอยู่ในกลุ่มที่ Above Jitta Line เยอะเกินไปแล้ว เราก็ควรจะเลือกลดความเสี่ยงของพอร์ตด้วยการขายหุ้นบางตัวที่คุณภาพไม่ค่อยดีแต่ราคาสูงกว่ามูลค่าที่เหมาะสมออกไปนั่นเองครับ

ทั้งนี้ควรใช้การดู Asset Allocation Pie Chart คู่กับหน้า Fundamental ก็จะทำให้วิเคราะห์และตัดสินใจปรับพอร์ตอย่างสบายๆครับ

และสุดท้าย เพื่อให้สัดส่วนการลงทุนทุกอย่างถูกต้อง อย่าลืมใส่ข้อมูลของ cash ที่ใส่เข้ามาเพื่อซื้อหุ้นด้วยนะครับ

ปล. ใครที่ยังไม่เคยใช้งาน jitta portfolio สามารถเข้าไปใช้ได้ที่ http://www.jitta.com/portfolio (ใช้ได้เฉพาะ jitta full member เท่านั้น)

ปล1. ใครที่ยังไม่ได้อ่าน Jitta Portfolio Series ตอนอื่นๆ เข้าไปอ่านได้ที่

Jitta Portfolio Series # 1 : Portfolio Management

http://library.jitta.com/th/article/jitta-portfolio-series-1-portfolio-management

Jitta Portfolio Series # 3 : Tracking Your Results

https://library.jitta.com/th/article/jitta-portfolio-series-3-tracking-your-results

Jitta Portfolio Series # 4 : Learning from your past investments

https://library.jitta.com/th/article/jitta-portfolio-series-4-learning-from-your-past-investments

P.p.p.s You can also watch the Jitta Portfolio Introductory Video