ข้อมูลชุดนึงในหน้า Jitta FactSheet ที่ผมคิดว่ามีประโยชน์ แต่คนมักจะไม่ค่อยได้ดูก็คือ ราคาหุ้นสูงสุด ต่ำสุด ของแต่ละปีครับ (ตัวเลขในแถว High Low ด้านบนสุดของกราฟในหน้า FactSheet) เพราะด้วยข้อมูลนี้เมื่อนำไปใช้เทียบกับตัวเลขทางการเงินบางอย่างของบริษัท เช่น EPS เราก็สามารถที่จะประเมินราคาหุ้นในอนาคตได้คร่าวๆแล้วครับ

โดยปรกติแล้ว ราคาหุ้น (Price) นั้น ประกอบด้วยปัจจัยหลัก 2 อย่าง คือ

- กำไรที่บริษัททำได้จริง (EPS)

- ความคาดหวังที่นักลงทุนมีต่อบริษัท (PE)

ดังนั้นสมการหาราคาหุ้นง่ายๆก็คือ Price = EPS x PE ครับ

ก็จะเห็นว่า การที่ราคาหุ้นจะสูงขึ้นได้นั้น ไม่บริษัททำกำไรมากขึ้น นักลงทุนก็ต้องมีความคาดหวังในบริษัทสูงขึ้นครับ

ทีนี้เมื่อเรามองความจริงที่ว่ากำไรของบริษัทนั้นค่อนข้างเป็นตัวเลขที่จับต้องได้ ทุกคนทั่วโลกเข้าถึงตัวเลขนี้ได้แทบจะพร้อมๆกัน และเป็นตัวเลขที่นานๆจะเปลี่ยนแปลงที มากสุดก็ 4 ครั้งต่อปี ตามงบที่ออกมา (ไม่นับข่าวต่างๆที่คนนำไปเก็งงบนะครับ) ดังนั้นราคาหุ้นที่มีความผันผวนมากในแต่ละวัน แต่ละเดิอน แต่ละปีหลักๆก็มาจาก ความคาดหวังที่นักลงทุนมีต่อบริษัท (หรือต่อการลงทุน ณ เวลานั้นๆ) นั่นเองครับ

เช่น สมมติว่าในปี 2013 บริษัทมีกำไรต่อหุ้น 1 บาท

- ถ้านักลงทุนมองโลกในแง่ดีมาก มีความคาดหวังกับอนาคตบริษัทเยอะ ค่า PE ก็จะสูง และราคาหุ้นก็จะสูงตาม เช่น PE 15 ก็จะได้ราคาหุ้นเท่ากับ 15 บาท

- ถ้านักลงทุนชีวิตหดหู่กับข่าวร้ายๆต่างๆ รู้สึกสิ้นหวังกับบริษัทและการลงทุน ค่า PE ก็จะต่ำ และราคาหุ้นก็จะลดลง เช่น PE 5 ก็จะได้ราคาหุ้นเท่ากับ 5 บาท

ดังนั้นในระยะยาวแล้ว เราถึงสามารถลงทุนในบริษัทที่ยอดเยี่ยมได้อย่างสบายใจ เพราะบริษัทเหล่านี้มีความสามารถในการทำกำไรให้มากขึ้นได้ทุกๆปีนั่นเอง เลยทำให้ราคาสูงสุด ต่ำสุดของหุ้นก็สูงขึ้นทุกปีเช่นกัน

เช่น สมมติว่าบริษัททำกำไรต่อหุ้นได้ 1 บาท และกำไรเติบโต 15% ต่อปี และ PE ต่ำสุดคือ 5 สูงสุดคือ 15 (ทุกปี) ดังนั้น

- ปีที่ 0 บริษัทจะมีกำไรต่อหุ้น 1 บาท ราคาหุ้นต่ำสุดคือ 5 บาท สูงสุดคือ 15 บาท

- ปีที่ 5 บริษัทจะมีกำไรต่อหุ้น 2 บาท ราคาหุ้นต่ำสุดคือ 10 บาท สูงสุดคือ 30 บาท

- ปีที่ 10 บริษัทจะมีกำไรต่อหุ้น 4 บาท ราคาหุ้นต่ำสุดคือ 20 บาท สูงสุดคือ 60 บาท

ซึ่งเมื่อเราลองมองดูบริษัทที่ยอดเยี่ยมทั้งหลาย (ที่มี Jitta Score สูงๆอย่างต่อเนื่อง) เช่น ROL ก็จะเห็นว่า แนวโน้มของราคาสูงสุดในแต่ละปีก็จะสูงขึ้นเรื่อยๆ และ แนวโน้มราคาต่ำสุดของแต่ละปีก็จะสูงขึ้นเรื่อยๆเช่นเดียวกัน

ทำให้ถ้าหากเราลงทุนในบริษัทเหล่านี้ในราคาที่ไม่แพงจนเกินเหตุ โอกาสขาดทุนในระยะยาวแทบจะไม่มีครับ มีแต่กำไรมาก กำไรน้อย ตามราคาที่เราซื้อถูกหรือแพงนั่นเอง

ดังนั้นแนวคิดง่ายๆก็คือ ถ้าหากเรารู้ค่า EPS ในอนาคต และรู้ค่า PE สูงสุด ต่ำสุดที่มีโอกาสเป็นไปได้ เราก็จะรู้ได้ว่า ราคาหุ้นในอนาคตมีโอกาสจะสูงและต่ำได้แค่ไหน เราก็สามารถคำนวณความเสี่ยงและผลตอบแทนที่จะได้ จากราคาหุ้น ณ ปัจจุบันได้ครับ

แล้วเราจะหาค่า PE สูงสุด ต่ำสุดได้จากไหน ก็ไม่ยากครับ ในเมื่อเรารู้ราคาหุ้นสูงสุด ต่ำสุด และค่า EPS ของแต่ละปีในอดีตที่ผ่านมาจากหน้า FactSheet เราก็สามารถหาค่า PE ได้จากสูตร

- PE (High) = Price (High) / EPS

- PE (Low) = Price (Low) / EPS

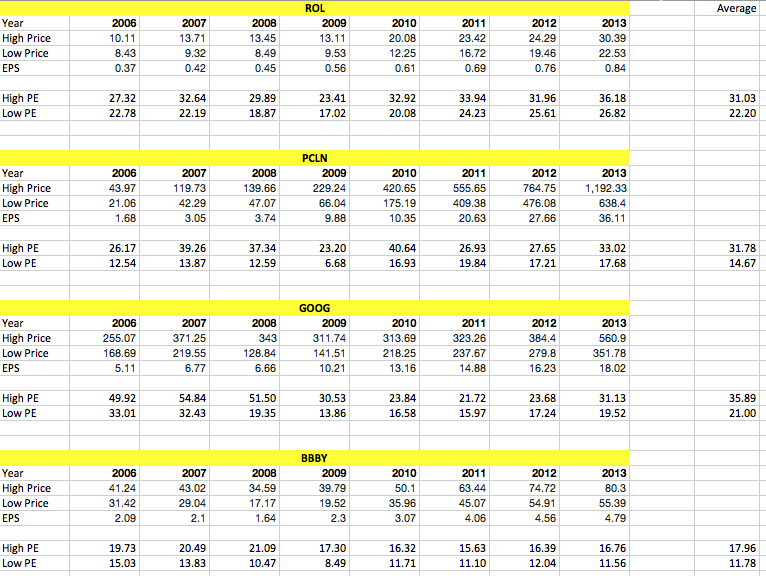

ดูจากตัวอย่างในภาพเลยแล้วกันนะครับ เริ่มด้วยหุ้นปลวกๆของเรา ROL กันก่อนเลยนะครับ

จะเห็นว่า ROL นั้นเป็นบริษัทที่ยอดเยี่ยมมาก มี Jitta Score สูงมากอย่างต่อเนื่องทุกปี ดังนั้นราคาแทบไม่เคยเข้าใกล้ Jitta Line เลย นั่นก็เป็นเพราะว่า นักลงทุนมีความเชื่อมั่นในบริษัทสูงมากนั่นเอง ทำให้ราคาหุ้นมี Premium อยู่ตลอดเวลา

ถ้าหากเราลองคำนวณดูจะเห็นว่าตั้งแต่ปี 2006 เป็นต้นมา PE ต่ำสุดคือ 17.02 และ PE สูงสุดคือ 36.18 ครับ ซึ่งพอเห็นแบบนี้แล้ว เราก็รู้ได้ทันทีว่าเราเจอหุ้นสายแข็งมากๆครับ เพราะแม้แต่ปี 2008-2009 ที่เกิดวิกฤต ตลาดหุ้นร่วงระนาว ROL ก็ยังมี PE ถึง 17.02 ซึ่งถือว่ามากทีเดียว ดังนั้นถ้าคิดในเชิงเปรียบเทียบว่า ถ้าหากธุรกิจยังคงความสามารถในการแข่งขันแบบนี้ไปได้ในอนาคต ต่อให้เกิดวิกฤตแรงๆขึ้นอีกครั้ง PE ต่ำสุดก็ยังน่าจะอยู่ราวๆ 17 นั่นเองครับ

เนื่องจากค่า EPS ของ ROL ในปี 2013 คือ 0.84 ดังนั้นถ้าหากเราคาดการณ์ว่า EPS ของ ROL จะเติบโตขึ้นประมาณ 10% ซึ่งเป็นอัตราการเติบโตเฉลี่ยในช่วงหลายปีที่ผ่านมา เราก็จะคำนวณ EPS ของปี 2014 ได้เท่ากับ 0.84 x 1.1 = 0.92

ดังนั้นราคาสูงสุดต่ำสุดที่มีโอกาสเป็นไปได้ในปี 2014 คือ

- ราคาสูงสุด = 0.92 x 36.18 = $33.28

- ราคาต่ำสุด = 0.92 x 17.02 = $15.65

ซึ่งก็จะเห็นว่าด้วยระดับราคา ณ ปัจจุบันของ ROL ที่ $29.54 นั้น ถ้าหากว่าทุกอย่างเป็นใจ เรามีโอกาสได้กำไร 12.66% ของเงินต้น แต่ถ้าว่าโชคร้ายเรามีโอกาสขาดทุน 47.02% ของเงินต้นครับ

ดังนั้นแค่เห็นเพียงแค่นี้ เราก็รู้แล้วว่าเราไม่ควรเสี่ยงไปลงทุนในราคา $29.54 ครับ เพราะมีโอกาสเสียเงินมากเกือบๆ 4 เท่าของโอกาสที่จะได้เงินครับ (ต้องโชคดี 4 ครั้ง จึงจะเท่ากับ โชคร้าย 1 ครั้ง)

แล้วราคาไหนล่ะที่เราควรจะเริ่มเข้าไปลงทุนได้ ง่ายมากครับ ก่อนอื่นเราก็ต้องหาราคาเฉลี่ยของ ราคาสูงสุดและต่ำสุด ก่อน ซึ่งก็คือ ($33.28+$15.65)/2 = $24.46

ซึ่งถ้าเราลงทุนที่ $24.46 เท่ากับว่า ถ้าทุกอย่างเป็นไปด้วยดี เราจะได้กำไร 36% ของเงินต้น แต่ถ้าหากโชคไม่ดีเราจะขาดทุน 36% ของเงินต้นเช่นเดียวกันครับ

ดังนั้นราคาที่เราสามารถลงทุนได้ในปี 2014 ก็คือ $15.65 ถึง $24.46 ครับ ยิ่งเราซื้อ ROL ได้ในราคาต่ำกว่า $24.46 มากเท่าไหร่ เราก็ยิ่งมี Margin of Safety สูงขึ้นเท่านั้น และกำไรที่จะได้เวลาทุกอย่างเป็นใจ จะมากกว่า ขาดทุนที่เกิดขึ้น ถ้าทุกอย่างไม่เป็นใจครับ ซึ่งถ้าเราคิดว่า โอกาสที่เกิดโชคดีและโชคร้ายเป็น 50/50 ระยะยาวเราจะทำกำไรได้เสมอครับ

อีกกรณีนึงที่น่าสนใจก็คือ การใช้ PE สูงสุด ต่ำสุด ในอดีตที่ผ่านมานั้น บางครั้งคนอาจจะมองว่าสุดขั้วไปหน่อย เพราะว่าอาจจะมีเหตุการณ์ที่นานๆจะเกิดขึ้นทีมาทำให้ราคาหุ้นขึ้นลงสูงผิดปรกติก็ได้ เช่น ในช่วงปี 2008 และ 2009 ที่เกิดวิกฤต Subprime ในอเมริกา ทำให้ค่า PE นั้นช่วง 2 ปีนั้นจะต่ำกว่าปรกติมากๆ ในหุ้นเกือบทุกตัว

ถ้าใครมองแบบนี้ก็อาจจะใช้ PE สูงสุดและต่ำสุดแบบเฉลี่ยหลายๆปีก็ได้ครับ (อย่างน้อยควรจะ 5 ปี) เช่นในกรณีของ ROL เมื่อลองหาค่าเฉลี่ยของ PE สูงสุดและต่ำสุดตั้งแต่ปี 2006-2013 ก็จะได้ เท่ากับ 31.03 และ 22.2 ตามลำดับ

ดังนั้นถ้าหากมองแบบนี้ ราคาสูงสุดและต่ำสุดที่มีโอกาสเป็นไปได้ในปี 2014 คือ

- ราคาสูงสุด = 0.92 x 31.03 = $28.54

- ราคาต่ำสุด = 0.92 x 22.20 = $20.42

ซึ่งก็จะเห็นว่า ราคาปัจจุบันของ ROL ที่ $29.54 นั้น แพงกว่าราคาสูงสุดที่เราคำนวณได้โดยใช้ค่า PE สูงสุดเฉลี่ย ซะอีกครับ ดังนั้นพอเจอแบบนี้แล้วแสดงว่า ถ้าเราลงทุนไปมีโอกาสขาดทุนสูงมากเลยทีเดียว

แต่ทั้งนี้ ทั้ง 2 กรณีด้านบน มุมมองที่ว่ามาก็เป็นเพียงแค่ปี 2014 เท่านั้นครับ ถ้าหากเรามองไปไกลกว่านั้น เราก็สามารถคำนวณราคาไปในอนาคตที่ยาวกว่านี้ได้ เพราะจากที่เราเห็นแล้วว่า ถ้าหากกำไรต่อหุ้นเพิ่มขึ้นทุกปี สุดท้ายราคาสูงสุดต่ำสุดของหุ้นก็จะต้องขึ้นตามไปอยู่ดี

เช่น ถ้าหากเราคิดว่าจะถือ ROL ไป 5 ปี เพราะก็พอจะคำนวณราคาหุ้นในปีที่ 5 ได้ (สมมติให้กำไรเติบโต 10% ไปอีก 5 ปี) ดังนี้ครับ

EPS ในอีก 5 ปีข้างหน้า = 0.84 x 1.1 x 1.1 x 1.1 x 1.1 x 1.1 = 1.35

และราคาหุ้นสูงสุดต่ำสุดในปี 2018 ก็มีโอกาสเป็นได้ดังนี้ครับ (คิดด้วย PE สูงสุดต่ำสุดเฉลี่ย)

- ราคาสูงสุด = 1.35 x 31.03 = $41.89

- ราคาต่ำสุด = 1.35 x 22.20 = $29.97

ดังนั้นถ้าคิดว่าจะลงทุนใน ROL ไป 5 ปี ด้วยซื้อในราคา $29.54 ณ วันนี้นั้น ก็พอจะสรุปได้ว่า ถ้าโชคร้ายสุดๆก็ยังเท่าทุน แต่ถ้าโชคดีก็จะได้กำไรประมาณ 41% (หรือ 7.23% ต่อปีทบต้น) ก็เป็นหน้าที่ของเราแล้วครับว่า พอใจกับผลตอบแทนการลงทุนที่ประมาณนี้ไหม ถ้าต้องการมากกว่านี้ ก็ต้องซื้อในราคาต่ำกว่า $29.54 เป็นต้นครับ

ยกตัวอย่างอีกกรณีนึงที่ราคาหุ้นอยู่ต่ำกว่าราคาที่เหมาะสมบ้างนะครับ ก็คือ กรณีของ BBBY เราจะเห็นว่า ราคาหุ้นสูงสุดที่มีโอกาสเป็นไปได้ในปี 2014 (คิดด้วย PE สูงสุดต่ำสุดเฉลี่ย) เท่ากับ

- ราคาสูงสุด = 4.79 x 17.96 = $86.03

- ราคาต่ำสุด = 4.79 x 11.78 = $56.42

ในกรณีนี้จะเห็นว่า ณ ปัจจุบัน ราคาที่เหมาะสม (Jitta Line) ของ BBBY อยู่ที่ประมาณ $70 และพอราคาร่วงมาเรื่อยๆ เราอาจจะไม่รู้ว่ามันจะไปหยุดแถวๆไหน เราสามารถใช้ค่าราคาต่ำสุดที่ $56.42 มาใช้อ้างอิงได้ครับ

ซึ่งราคาหุ้น BBBY ณ ปัจจุบันอยู่ที่ $59.61 ก็แสดงว่าอยู่ในเกณฑ์ที่ความเสี่ยงต่ำมากแล้วในการลงทุน ถ้าราคาหุ้นจะลงก็ลงอีกได้ไม่มาก เป็นต้นครับ

ก่อนจากกันไป ผมก็มีเรื่องฝากให้เข้าใจกันเพิ่มเติมอีกสักหน่อยครับ

- ถ้าใครสังเกตดีๆจะเห็นว่า ตั้งแต่เขียนมาทั้งหมดนั้นผมพูดถึงราคาหุ้นอย่างเดียวนะครับ แต่ไม่ได้บอกว่าเป็นราคาที่เหมาะสม เพราะการใช้ PE ในการคำนวณมูลค่าหุ้นนั้น ตัว PE ก็บอกอยู่แล้วว่าเป็นความคาดหวัง ดังนั้นราคาหุ้นที่ใช้วิธีนี้คำนวณก็ขึ้นอยู่กับเรามองว่าคนคาดหวังกับหุ้นแต่ละตัวมากน้อยแค่ไหนครับ (ทั้งแง่ดีสุดๆและร้ายสุดๆ)ถ้ามองในอีกมุมนึง ก็คือ Jitta Line นั้น คือราคาที่เหมาะสมที่ในระยะยาวราคาหุ้นจะต้องวิ่งตาม Jitta Line อยู่แล้ว ส่วนการคำนวณหาราคาสูงสุดต่ำที่สุดจะเป็นไปได้ใน 1 ปีข้างหน้า โดยใช้ PE สูงสุด ต่ำสุด ก็คือ การหาช่วงราคาหุ้นที่อาจจะแกว่งตัวออกจาก Jitta Line ได้สูงสุดและต่ำสุดเป็นเท่าไหร่นั่นเองครับ

- จะเห็นว่า ไม่ว่าเราจะใช้วิธีไหนในการคำนวณราคาหุ้น อย่างแรกสุดที่ควรดูให้มั่นใจเลยก็คือ บริษัทนั้นๆต้องเป็นบริษัทที่ดีและมีโอกาสสูงที่จะทำกำไรเพิ่มขึ้นได้ในอนาคตครับเพราะถ้าหากบริษัทสามารถทำกำไรเพิ่มขึ้นได้เรื่อยๆ ต่อให้เราคำนวณราคาคลาดเคลื่อนไปบ้าง โอกาสได้กำไรของเราก็ยังคงจะสูงอยู่ดี ถ้าเราบังคับตนเองให้รอลงทุนในราคาที่ไม่แพงเกินไปได้ดังนั้นเหมือนที่ผมเคยพูดอยู่เสมอครับว่า พยายามเลือกบริษัทที่ดีก่อนที่จะคำนวณมูลค่าเสมอๆ และถ้าได้ลงทุนในบริษัทที่มี Jitta Score สูงๆแล้ว ถ้าไม่มั่นใจจริงๆว่ามีการลงทุนอื่นที่ดีกว่า ก็อย่าได้ขายหุ้นออกไปครับ

- สำหรับผมแล้ว ผมมักไม่ค่อยได้มองตัวราคาสูงสุดด้วย PE (High) ว่ามีความสำคัญเท่าไหร่นัก เพราะนั่นคือ ราคาที่รวมความคาดหวังของคนอื่นเข้าไป ซึ่งเราไม่รู้ว่าจะเกิดขึ้นได้อีกหรือเปล่า เราควบคุมสิ่งนี้ไม่ได้ ผมเลยสบายใจที่จะใช้ Jitta Line เป็นราคาที่สูงสุดที่จะเป็นไปได้มากกว่าแต่สำหรับราคาต่ำสุดที่ใช้ PE (Low) ในการคิดนั้น ผมมักจะให้ความสำคัญและใส่ใจมากกว่า เพราะทำให้เรารู้ว่า ถ้าเกิดตลาดหุ้นมีวิกฤต นักลงทุนมองโลกในแง่ร้ายสุดๆนั้น ราคาหุ้นที่เราถืออยู่มีโอกาสจะตกไปได้มากแค่ไหน ซึ่งก็จะทำให้เราเตรียมใจให้พร้อมรับสถานการณ์นั้นไว้แล้ว ถ้าเกิดขึ้นจริงก็จะไม่ต้องวิตกอะไรมากโดยเฉพาะถ้าหากใครที่ลงทุนด้วย Margin การคอยตรวจพอร์ตตัวเองอยู่เสมอว่า ต่อให้มีเรื่องร้ายแรงเกิดขึ้น ราคาหุ้นที่ตกลงไป ก็ยังจะไม่ถึงเกณฑ์ให้เราโดนบังคับขาย เป็นเรื่องที่สำคัญมากครับ

- การคำนวณราคาหุ้นในอนาคตโดยใช้ PE นี้ จริงๆก็มีจุดอ่อนหลายประการครับ เพราะ PE ในอดีตไม่สามารถบอก PE อนาคตได้เสมอไปครับ ขึ้นอยู่กับบริษัทด้วยว่ายังคงความสามารถในการแข่งขันได้เหมือนเดิมหรือเปล่า อัตราการเติบโตยังเหมือนเดิมหรือเปล่า และที่สำคัญนักลงทุนยังคงมองบริษัทด้วยความคาดหวังที่เหมือนเดิมหรือเปล่า เพราะทั้งหมดนี้สามารถทำให้ PE ในอนาคตเปลี่ยนแปลงได้ทั้งสิ้นครับรวมทั้งค่า EPS นั้นก็มีการเปลี่ยนแปลงเรื่อยๆทุกครั้งที่งบออกมาใหม่ หรือ เรามีข้อมูลใหม่ๆเพิ่มมากขึ้น ดังนั้นก็เหมือนกับการคำนวณ Jitta Line ครับ ก็คือ ทุกครั้งที่งบออก เราก็จำเป็นต้องมานั่งคำนวณค่าราคาสูงสุด ต่ำสุดใหม่ทุกครั้ง เพื่อให้ได้ข้อมูลที่ถูกต้องอยู่เสมอครับ (เริ่มรักปุ่ม Follow กันขึ้นมาแล้วใช่ไหมครับ)

ดังนั้นแล้วสิ่งที่ผมกล่าวมาในข้อ 1, 2 และ 3 ด้านบน จึงมีความสำคัญมากในการใช้วิธีนี้ว่า ก่อนใช้นั้นเราต้องมั่นใจว่า บริษัทนั้นดีและมีคุณภาพดีระดับนึง พร้อมทั้งรู้ว่าวิธีนี้ใช้เพื่อเพิ่มมุมมองของราคาหุ้นสูงสุดต่ำสุดที่อาจจะเป็นไปได้ (จากความคิดเห็นและอารมณ์ของนักลงทุนคนอื่นๆในตลาดหุ้น) นอกเหนือจากราคาที่เหมาะสมที่เราคำนวณได้ด้วยความสามารถของเรา

และสุดท้าย ราคาต่ำสุดที่อาจจะเกิดขึ้นได้ มีความสำคัญกว่า ราคาสูงสุดที่จะเป็นไปได้เสมอครับ การฝึกมองการลงทุนในแง่ร้ายไว้บ้าง จะทำให้เราไม่หลงไปกับภาพมายาที่เกิดขึ้นตลอดเวลาในตลาดหุ้นครับ และน่าจะทำให้เราทำตามกฏการลงทุนข้อ 1 ของ Warren Buffett ที่ว่า อย่าขาดทุน ได้เป็นอย่างดีครับ

ปล. จริงๆตอนแรกกะว่าจะเขียนวิเคราะห์สัก 2-3 บริษัท แต่ไปๆมาๆชักจะยาว เลยขอเขียนแค่ ROL กับ BBBY (นิดหน่อย) ให้พอเห็นภาพละกันนะครับ ส่วนบริษัทอื่นใครสนใจก็ไปลองทำกันเองได้ มีข้อมูลหลายๆบริษัทไว้ในภาพแล้วนะครับ

อีกสิ่งหนึ่งที่สำคัญถ้าใครจะไปลองทำเองในหุ้นอื่นๆนั้นก็คือ เรื่องของการจัดเรียงข้อมูลให้ตรงตาม Fiscal Year กับ Calendar Year นะครับ อย่างในภาพผมจะยกตัวอย่าง BBBY ที่ปิดงบไม่ตรงกับ Calendar Year ไว้ครับ กล่าวคือ ในกรณี BBBY นั้น เราต้องเอา EPS ใน Fiscal 2014 มาใช้ในการคำนวณหา PE กับราคาหุ้นในปี 2013 ครับ เพราะช่วงเวลาที่ออกงบ 2014 นั้น อยู่ในปี 2013 นั่นเองครับ