หุ้นกับกองทุนรวมต่างกันอย่างไร ?

การเข้าใจว่าหุ้นกับกองทุนต่างกันอย่างไร ? จะช่วยให้เหล่านักลงทุนสามารถเลือกวิธีการลงทุนที่เหมาะสมกับเป้าหมายของตนเองได้อย่างมีประสิทธิภาพ

หุ้นรายตัว (Individual Stocks)

- ลักษณะพื้นฐาน: เป็นเจ้าของส่วนหนึ่งของบริษัทโดยตรงเมื่อซื้อหุ้นของบริษัท

- การจัดการ: นักลงทุนต้องตัดสินใจเลือกหุ้นและบริหารการลงทุนเอง

- การกระจายความเสี่ยง: การกระจายความเสี่ยงในหุ้นรายตัวจำกัดอยู่ในจำนวนหุ้นที่เลือกลงทุน ซึ่งจะสามารถทำได้ยากหากลงทุนในจำนวนหุ้นที่น้อย

- ต้นทุนและค่าธรรมเนียม: ค่าคอมมิชชั่นในการซื้อขายหุ้น ทำให้อาจมีค่าใช้จ่ายเพิ่มขึ้นหากทำการซื้อขายบ่อย

- เงินลงทุนเริ่มต้น: การซื้อหุ้นขึ้นอยู่กับราคาหุ้นและจำนวนที่ต้องการลงทุน ซึ่งหุ้นบางตัวมีราคาสูงและต้องใช้เงินลงทุนที่ค่อนข้างมาก

กองทุนรวม (Mutual Funds)

- ลักษณะพื้นฐาน: กองทุนรวมเป็นการรวมเงินจากนักลงทุนหลายรายเพื่อไปลงทุนในสินทรัพย์ เช่น หุ้น พันธบัตร หรืออสังหาริมทรัพย์ โดยจะมีผู้จัดการกองทุนดูแลการลงทุน

- การจัดการ: ผู้จัดการกองทุนจะเป็นผู้ตัดสินใจในการลงทุน โดยนักลงทุนไม่ต้องบริหารเอง

- การกระจายความเสี่ยง: กองทุนรวมสามารถกระจายความเสี่ยงได้มากกว่า เพราะกองทุนมีการลงทุนในหลายสินทรัพย์ เช่น หุ้นจากหลายบริษัทหรือหลายประเทศ

- ต้นทุนและค่าธรรมเนียม: กองทุนรวมมีค่าธรรมเนียมการจัดการรายปี รวมถึงค่าธรรมเนียมการซื้อขาย ซึ่งอาจกระทบผลตอบแทนในระยะยาว

- เงินลงทุนเริ่มต้น: สามารถเริ่มต้นลงทุนได้ด้วยเงินน้อย เช่น 1,000 บาท ทำให้เหมาะสำหรับนักลงทุนที่มีทุนไม่มาก

ข้อดีและข้อควรระวังของการลงทุนในหุ้นรายตัว

ข้อดี

- โอกาสสร้างผลตอบแทนสูงหากเลือกหุ้นที่เติบโตโดดเด่น

- ควบคุมการลงทุนได้เองตามกลยุทธ์ที่ต้องการ

- ไม่มีค่าธรรมเนียมการจัดการรายปี

- มีความโปร่งใส รู้ว่าลงทุนในบริษัทใดบ้าง

ข้อควรระวัง

- มีความเสี่ยงสูง ราคาหุ้นอาจผันผวนมาก

- ต้องใช้เวลาและความรู้ในการวิเคราะห์และติดตามข้อมูล

- กระจายความเสี่ยงได้จำกัด ต้องใช้เงินลงทุนค่อนข้างมาก

ข้อดีและข้อควรระวังของการลงทุนในกองทุนรวม

ข้อดี

- กระจายความเสี่ยงได้ดีกว่า ลงทุนในสินทรัพย์หลากหลายด้วยเงินน้อย

- บริหารโดยผู้เชี่ยวชาญที่มีความรู้และประสบการณ์

- สะดวก ไม่ต้องติดตามหุ้นรายตัว เหมาะสำหรับผู้เริ่มต้น

- มีความยืดหยุ่น มีหลายกองทุนให้เลือกตามวัตถุประสงค์

ข้อควรระวัง

- มีค่าธรรมเนียมหลายประเภทที่อาจกระทบผลตอบแทนในระยะยาว

- ไม่สามารถควบคุมการลงทุนได้โดยตรง ผู้จัดการกองทุนเป็นผู้ตัดสินใจ

- ผลตอบแทนอาจไม่สูงเท่าหุ้นรายตัวอย่างที่คาดหวัง

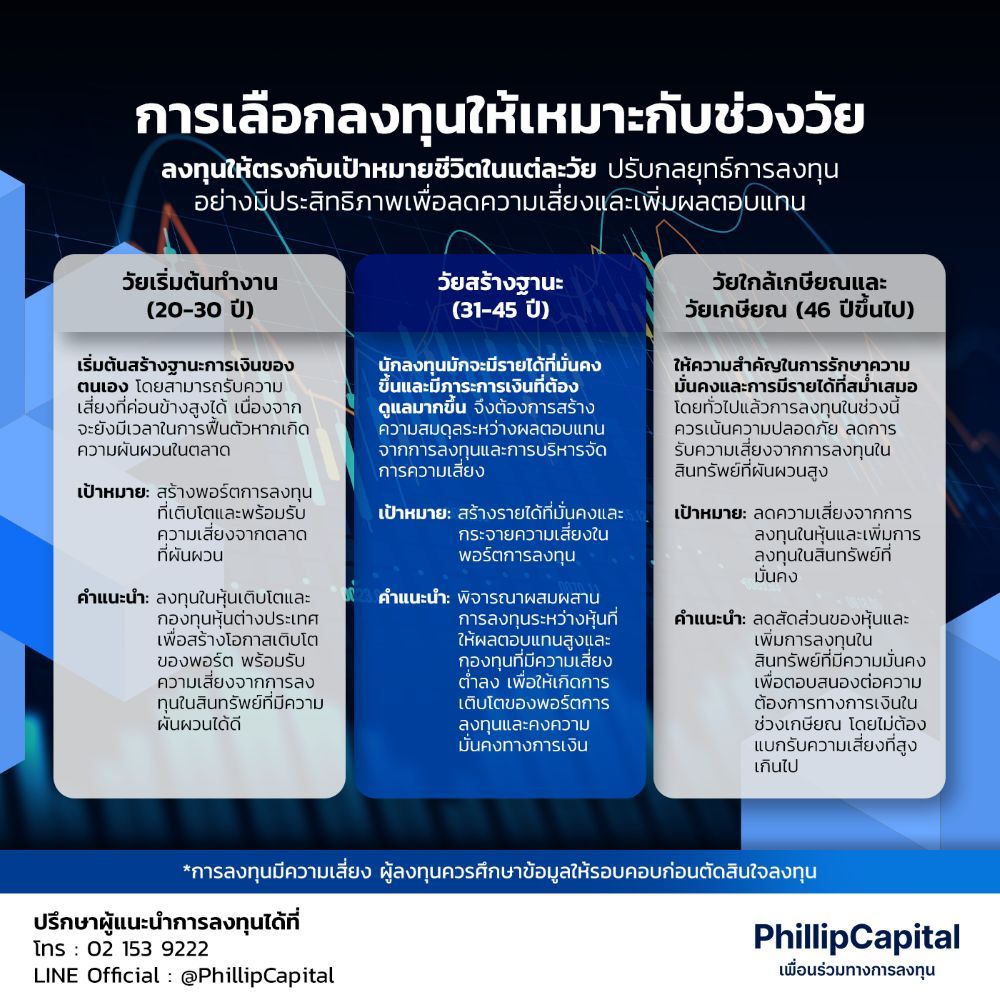

การเลือกลงทุนให้เหมาะกับช่วงวัย

นอกจากการทำความเข้าใจว่า ‘กองทุน’ กับ ‘หุ้น’ ต่างกันอย่างไรแล้ว การเลือกกลยุทธ์การลงทุนที่เหมาะสมในแต่ละช่วงอายุยังจะช่วยให้การลงทุนมีประสิทธิภาพและบรรลุเป้าหมายทางการเงินได้ตามที่ตั้งใจไว้ เนื่องจากในแต่ละช่วงวัยมีลักษณะการใช้ชีวิตและความสามารถในการรับความเสี่ยงที่แตกต่างกัน การปรับกลยุทธ์การลงทุนให้สอดคล้องกับสถานะทางการเงินในแต่ละช่วงชีวิต จะช่วยให้ได้รับผลตอบแทนที่ดีที่สุดในระยะยาว

วัยเริ่มต้นทำงาน (20-30 ปี)

ในช่วงวัยนี้นักลงทุนมักเริ่มต้นสร้างฐานะการเงินของตนเอง ซึ่งยังคงมีระยะเวลาในการลงทุนที่ยาวนาน โดยที่ไม่ต้องรีบใช้เงินในระยะสั้น อีกทั้งยังเป็นวัยที่สามารถรับความเสี่ยงที่ค่อนข้างสูงได้ เนื่องจากจะยังมีเวลาในการฟื้นตัวหากเกิดความผันผวนในตลาด โดยมีคำแนะนำ ดังนี้

- เน้นลงทุนในหุ้นเติบโต 40-60%: นักลงทุนในวัยนี้สามารถเลือกลงทุนในหุ้นเติบโต ซึ่งเป็นหุ้นของบริษัทที่มีการเติบโตสูงในอนาคต เช่น หุ้นในอุตสาหกรรมเทคโนโลยี หรือธุรกิจนวัตกรรม เพราะจะให้ผลตอบแทนที่สูงกว่า แม้ว่าจะมีความเสี่ยงมาก

- กองทุนหุ้นต่างประเทศ 40-60%: การลงทุนในกองทุนหุ้นต่างประเทศ หรือ ETF (Exchange-Traded Funds) ที่ลงทุนในตลาดต่างประเทศจะช่วยกระจายความเสี่ยง ทำให้มีโอกาสในการสร้างผลตอบแทนจากตลาดที่มีศักยภาพการเติบโตสูง เช่น สหรัฐอเมริกา หรือยุโรป

การลงทุนในหุ้นเติบโตและกองทุนหุ้นต่างประเทศช่วยให้นักลงทุนในวัยเริ่มต้นมีโอกาสเติบโตของพอร์ตการลงทุนระยะยาว ในขณะเดียวกันก็สามารถรับความเสี่ยงจากการลงทุนในสินทรัพย์ที่มีความผันผวนได้ดี

วัยสร้างฐานะ (31-45 ปี)

ในช่วงวัยนี้นักลงทุนมักจะมีรายได้ที่มั่นคงขึ้นและมีภาระการเงินที่ต้องดูแลมากขึ้น เช่น การสร้างครอบครัว การซื้อบ้าน หรือการวางแผนเพื่ออนาคต สิ่งที่นักลงทุนในวัยนี้ต้องการคือความสมดุลระหว่างการสร้างผลตอบแทนจากการลงทุนและการบริหารจัดการความเสี่ยง โดยมีคำแนะนำ ดังนี้

- ลงทุนในหุ้นปันผล 30-50%: นักลงทุนในวัยนี้ควรเลือกลงทุนในหุ้นปันผลที่ให้ผลตอบแทนอย่างสม่ำเสมอ และมีความเสถียร เช่น หุ้นในกลุ่ม สาธารณูปโภค, อุตสาหกรรมสุขภาพ, หรือการเงิน ซึ่งจะช่วยให้ได้รับผลตอบแทนที่มั่นคงในระยะยาว

- กองทุนผสม หรือกองทุนหุ้นปันผล 50-70%: การลงทุนในกองทุนผสม หรือกองทุนหุ้นปันผล จะช่วยให้มีการกระจายความเสี่ยงที่ดีขึ้น โดยการลงทุนในหลายสินทรัพย์ เช่น หุ้นที่มีการจ่ายปันผลอย่างสม่ำเสมอ หรือกองทุนที่ลงทุนในสินทรัพย์หลายประเภท

ช่วงวัยนี้นักลงทุนควรพิจารณาผสมผสานการลงทุนระหว่างหุ้นที่ให้ผลตอบแทนสูงและกองทุนที่มีความเสี่ยงต่ำลง เพื่อให้เกิดการเติบโตของพอร์ตการลงทุนและคงความมั่นคงทางการเงินเอาไว้

วัยใกล้เกษียณและวัยเกษียณ (46 ปีขึ้นไป)

ในช่วงวัยนี้ ความสำคัญของการรักษาความมั่นคงและการมีรายได้ที่สม่ำเสมอเป็นสิ่งที่นักลงทุนให้ความสำคัญมากขึ้น ซึ่งโดยทั่วไปแล้ว การลงทุนในช่วงนี้ควรเน้นความปลอดภัย ลดการรับความเสี่ยงจากการลงทุนในสินทรัพย์ที่ผันผวนสูง โดยมีคำแนะนำ ดังนี้

- ลดสัดส่วนหุ้นเหลือ 20-30% (เน้นหุ้นปันผล): ในช่วงนี้ควรลดการลงทุนในหุ้นเติบโตที่มีความเสี่ยงสูง ลงมาเหลือประมาณ 20-30% และเลือกลงทุนในหุ้นปันผลที่ให้ผลตอบแทนอย่างสม่ำเสมอ ซึ่งสามารถช่วยให้มีรายรับเพิ่มเติมจากการจ่ายปันผล

- เพิ่มสัดส่วนกองทุนตราสารหนี้ และกองทุนที่มีนโยบายจ่ายปันผลสม่ำเสมอ: การเพิ่มการลงทุนในกองทุนตราสารหนี้ หรือกองทุนที่มีนโยบายจ่ายปันผลสม่ำเสมอ จะช่วยให้มีรายได้ที่มั่นคง ลดความเสี่ยงจากการลงทุนในหุ้นที่มีความผันผวน

การลดสัดส่วนของหุ้นและเพิ่มการลงทุนในสินทรัพย์ที่มีความมั่นคงในช่วงวัยนี้ จะช่วยตอบสนองต่อความต้องการทางการเงินในช่วงเกษียณ โดยไม่ต้องแบกรับความเสี่ยงที่สูงเกินไป

กลยุทธ์การผสมผสานการลงทุนทั้งสองแบบ

เนื่องจากการลงทุนทั้งสองแบบมีข้อดีและข้อจำกัดที่แตกต่างกัน การเลือกใช้กลยุทธ์การลงทุนแบบผสมผสานจะช่วยให้สามารถนำข้อดีของทั้งสองการลงทุนมาสร้างผลตอบแทนที่ตอบโจทย์กับตนเอง ในขณะเดียวกันยังจะช่วยลดความเสี่ยงจากการลงทุนในแต่ละประเภท เป็นทางเลือกที่ช่วยให้นักลงทุนสามารถบริหารจัดการพอร์ตการลงทุนได้อย่างมีประสิทธิภาพและเหมาะสมกับเป้าหมายทางการเงินในระยะยาว

แนวทางการจัดสรรพอร์ตลงทุน

การจัดสรรพอร์ตการลงทุนอย่างเหมาะสมเป็นสิ่งสำคัญที่ช่วยให้นักลงทุนสามารถบรรลุเป้าหมายทางการเงินได้อย่างยั่งยืน

- สัดส่วนการลงทุนตามระดับความเสี่ยงที่ยอมรับได้

นักลงทุนแต่ละคนมีระดับความเสี่ยงที่ยอมรับได้ไม่เท่ากัน การจัดสรรพอร์ตลงทุนที่ดีจึงควรพิจารณาจากระดับความเสี่ยงที่สามารถรับได้ เช่น หากเป็นนักลงทุนที่ยอมรับความเสี่ยงสูง อาจจัดสรรเงิน 60% สำหรับการลงทุนในหุ้นเติบโตและ 40% ลงทุนในกองทุนหุ้นต่างประเทศ/ETF เพื่อกระจายความเสี่ยงในขณะที่ยังคงสร้างผลตอบแทนที่ดี

- การปรับสัดส่วนตามเป้าหมายทางการเงินในแต่ละช่วงชีวิต

การลงทุนในแต่ละช่วงวัยและสถานะทางการเงินจะต้องมีการปรับพอร์ตการลงทุนให้สอดคล้องกับเป้าหมายการเงินที่ต้องการในแต่ละช่วงชีวิตดังที่ได้นำเสนอไปในข้างต้น

ทำไมการลงทุนแบบผสมผสานจึงเป็นทางเลือกที่ดี ?

การลงทุนแบบผสมผสาน (Mixed Portfolio) คือการผสมผสานการลงทุนในหุ้นรายตัวและกองทุนรวม เพื่อให้ได้ข้อดีของทั้งสองวิธีในการลงทุน ซึ่งจะช่วยให้นักลงทุนสามารถลดความเสี่ยง เพิ่มโอกาสในการสร้างผลตอบแทนที่ดี

สนใจลงทุนหุ้นรายตัวด้วยกลยุทธ์การลงทุนแบบผสมผสานกับกองทุนรวม เลือกซื้อขายหุ้นต่างประเทศกับบริษัท หลักทรัพย์ฟิลลิป (ประเทศไทย) จำกัด (มหาชน) หนึ่งในกลุ่มบริษัท PhillipCapital จากสิงคโปร์ ที่ดำเนินธุรกิจมากว่า 50 ปี มีเครือข่ายใน 5 ทวีป 15 ประเทศทั่วโลก พร้อมช่วยให้คำแนะนำในการดำเนินการทุกขั้นตอน ด้วยประสบการณ์ดำเนินธุรกิจในไทยมานานกว่า 27 ปี เราให้บริการเทรดหุ้นต่างประเทศใน 13 ตลาดทั่วโลก ทั้งสหรัฐอเมริกา ฮ่องกง สิงคโปร์ และอีกหลากหลายประเทศ สามารถเลือกถือเงินได้หลายสกุล

สามารถเปิดบัญชีออนไลน์ได้ทางเว็บไซต์ https://aoo.poems.in.th/account/login/ สอบถามข้อมูลเพิ่มเติมได้ที่เบอร์ 02-153-9222 LINE Official @PhillipCapital

*การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลให้รอบคอบก่อนตัดสินใจลงทุน

ข้อมูลอ้างอิง:

Investing Basics: Bonds, Stocks, Mutual Funds and ETFs. สืบค้นวันที่ 25 เมษายน 2568 จาก https://finred.usalearning.gov/Saving/StocksBondsMutualFunds