ช่วงสถานการณ์ตลาดหุ้นคลุมเคลือไม่รู้ว่าจะขึ้นหรือลงแบบนี้ กลยุทธ์การลงทุนอย่างหนึ่งที่น่าสนใจก็คือ การลงทุนในธุรกิจ (หุ้น) ที่ดีที่มีการจ่ายเงินปันผลครับ เพราะถ้าหากเราลงทุนในราคาที่เราพอใจหรือเหมาะสมได้แล้ว ถึงแม้ตลาดหุ้นจะตกลงไปมากกว่านี้ เราก็ยังได้รับเงินปันผลเพื่อนำไปลงทุนต่อได้ ระหว่างที่รอให้ตลาดหุ้นกลับสู่ภาวะปรกติและราคาหุ้นก็ปรับตัวขึ้นมาตามมูลค่าที่สูงขึ้นของกิจการที่เราลงทุนไปครับ

จริงๆแล้วหลักการลงทุนในหุ้นปันผลที่ดีที่สุดนั้น ก็ควรลงทุนด้วยมุมมองเดียวกับการทำธุรกิจเช่นเดียวกับหลักการลงทุนปรกติครับ โดยจะต้องเข้าใจว่า เงินปันผลที่บริษัทจ่ายออกมานั้น มาจากกำไรที่บริษัททำได้ในแต่ละปี ยิ่งบริษัทกำไรมาก ก็สามารถจ่ายเงินปันผลได้มาก และถ้าหากบริษัทไม่มีกำไร บริษัทก็จะไม่มีเงินมาจ่ายปันผลให้กับเรา

ความผิดพลาดส่วนมากของคนที่เล่นหุ้นปันผล คือ การมองที่ Dividend Yield เพียงอย่างเดียว ว่า ตอนนี้หุ้นราคา 100 บาท จ่ายเงินปันผล 5 บาท เท่ากับมี Dividend Yield 5% ถ้าหากซื้อในราคานี้ก็ได้เงินปันผลคุ้มกว่าดอกเบี้ยเงินฝากธนาคาร ก็เลยซื้อหุ้นตัวนี้ไป แต่แล้วกลับพบว่าในปีต่อๆมาหุ้นตัวนี้กลับหยุดจ่ายเงินปันผล เพราะธุรกิจประสบภาวะขาดทุน ทำให้ราคาหุ้นตกลงเรื่อยๆ สุดท้ายแล้วแทนที่จะได้เงินปันผลสบายๆ กลับกลายเป็นว่าเราต้องขาดทุน

ดังนั้นเวลาเราจะเลือกลงทุนในหุ้นปันผลนั้น เราก็ควรจะคัดเลือกจากบริษัทที่ทำธุรกิจที่ดีไว้ก่อน จากนั้นก็ไปดูองค์ประกอบหลักๆ 3 อย่างด้วยกัน คือ

1. บริษัทมีความสามารถในการสร้างกำไรได้มั่นคง สม่ำเสมอแค่ไหน

ดูได้จากรายได้และกำไรของบริษัทที่เพิ่มขึ้นเรื่อยๆทุกปี หรืออย่างน้อยที่สุดต้องไม่น้อยลงกว่าเดิม เพื่อให้เรามั่นใจได้ว่าบริษัทมีเงินพอจ่ายปันผลในอัตราที่ไม่น้อยกว่าเดิมในแต่ละปี

(ดูได้จาก Revenue และ Net Profit ใน Jitta FactSheet)

2. เงินปันผลที่บริษัทนำมาจ่ายนั้น มาจากกำไรที่บริษัททำได้ในแต่ละปีหรือเปล่า

ดูว่าเงินปันผลต่อหุ้นนั้นเป็นกี่เปอร์เซ็นต์ของกำไรที่บริษัททำได้ เพราะบริษัทที่มีการบริหารธุรกิจอย่างดีนั้น เงินปันผลที่จ่ายไม่ควรจะเกินกำไรที่บริษัททำได้ เพราะบริษัทควรจะต้องเก็บเงินไว้ขยายกิจการ หรือ ไว้ใช้จ่ายยามฉุกเฉินบ้าง

ถ้าหากเราไปเจอบริษัทที่จ่ายเงินปันผลเกิน 100% ของกำไรที่ทำได้หลายปีติดต่อกัน ให้พยายามหลีกเลี่ยงไว้ก่อน และหาให้ได้ว่าบริษัทเอาเงินที่ไหนมาจ่ายปันผล เอามาจากกำไรสะสมเก่าๆที่เก็บไว้ หรือว่าเอามาจากเงินที่ไปกู้ยืมมา หรือ เอามาจากการขายหุ้นเพิ่มทุน เป็นต้น

แต่ไม่ว่าจะเอาเงินมาจากทางไหน สักวันเงินเหล่านั้นก็จะต้องหมดไป เพราะไม่ได้สร้างมาจากกำไรที่บริษัททำได้ในแต่ละปีครับ และเมื่อวันนั้นมาถึง บริษัทก็จะไม่มีเงินมาจ่ายเงินปันผลให้กับเรา

(ดูได้จาก All Dividend to Net Profit ใน Jitta FactSheet)

3. บริษัทมีประวัติการจ่ายเงินปันผล สม่ำเสมอแค่ไหน

ดูว่าในอดีตๆหลายปีที่ผ่านมา บริษัทมีประวัติจ่ายเงินปันผลเป็นอย่างไร จ่ายเท่ากันทุกปี จ่ายมากขึ้นเรื่อยๆ หรือ จ่ายบ้างไม่จ่ายบ้าง

บริษัทที่เราควรจะลงทุนเพื่อรับปันผลนั้น ควรจะมีประวัติในการจ่ายเงินปันผลมายาวนาน และแนวโน้มการจ่ายเงินปันผลควรจะเพิ่มขึ้นทุกๆปี และจ่ายเป็นอัตราส่วนที่สม่ำเสมอเมื่อเทียบกับกำไรที่บริษัททำได้ครับ

(ดูได้จาก Dividend Declared Per Share ใน Jitta FactSheet)

ทั้งนี้ส่วนมากถ้าหากเราเลือกบริษัทที่มี Jitta Score สูงๆอยู่แล้ว ข้อ 1,2 มักจะผ่านอยู่แล้ว ก็เหลือต้องมาดูข้อ 3 ว่าประวัติการจ่ายปันผลในอดีตที่ผ่านมาเป็นอย่างไรครับ

จากนั้นเมื่อเลือกบริษัทที่ดีและมีการจ่ายปันผลที่สมเหตุสมผลได้แล้ว ตาม 3 ข้อด้านบนได้แล้ว เราถึงจะค่อยไปดู Dividend Yield ว่าบริษัทจ่ายปันผลปีล่าสุดที่กี่บาท คิดเป็นผลตอบแทนของเงินลงทุนเท่าไหร่ ถ้าหากอยู่ในเกณฑ์ที่เราพอใจ ก็สามารถซื้อลงทุนได้อย่างสบายใจครับ ซึ่งอย่างน้อยที่สุด Dividend Yield ไม่ควรต่ำกว่า 5% ครับ

เช่น บริษัท A เข้าข่ายหุ้นดีและผ่านข้อ 1,2,3 ด้านบนทุกประการ จ่ายปันผลที่ 5 บาท และราคาหุ้นปัจจุบันเป็น 100 บาท คิดเป็น Dividend Yield 5% แบบนี้ ถ้าหากเราพอใจเราก็สามารถซื้อหุ้นของบริษัท A ได้เลย เพราะเรามั่นใจได้ว่าในปีต่อๆไปหุ้น A ก็น่าจะจ่ายปันผลไม่ต่ำกว่า 5 บาท และเราก็จะได้ผลตอบแทนจากเงินต้นของเราอย่างน้อย 5% ทุกๆปี

หรือถ้าหากเราต้องการ Dividend Yield ที่ 10% เราก็สามารถคิดราคาที่เราจะลงทุนของหุ้นนั้นๆได้แล้ว โดยเทียบกับเงินปันผลที่บริษัทจ่ายออกไปในปีล่าสุด เช่น ในกรณีของบริษัท A ที่ปันผล 5 บาท ถ้าหากเราต้องการ Dividend Yield ที่ 10% เท่ากับว่า เราจะต้องซื้อหุ้น A ที่ราคา 50 บาท

และสิ่งที่ดีที่สุดที่จะเกิดขึ้นกับกลยุทธ์การลงทุนแบบนี้ก็คือ ถ้าหากเรามีโอกาสลงทุนในบริษัทที่ดีมาก ที่มีกำไรเพิ่มขึ้น และ จ่ายปันผลเพิ่มขึ้นทุกปี เราจะไม่เคยต้องขายหุ้นเลย และมี Passive Income เพิ่มขึ้นทุกปี ในขณะที่ทรัพย์สินโดยรวม (มูลค่าหุ้น) ก็เพิ่มขึ้นทุกปีด้วยครับ

ยกตัวอย่างเช่น หุ้นบริษัท Sherwin-Williams ที่เป็นบริษัทที่มั่นคง เปิดดำเนินการมายาวนาน มีกำไรเติบโตขึ้นเรื่อยในระยะยาว และ มีหนี้สินน้อยมาก

https://www.jitta.com/stock/shw

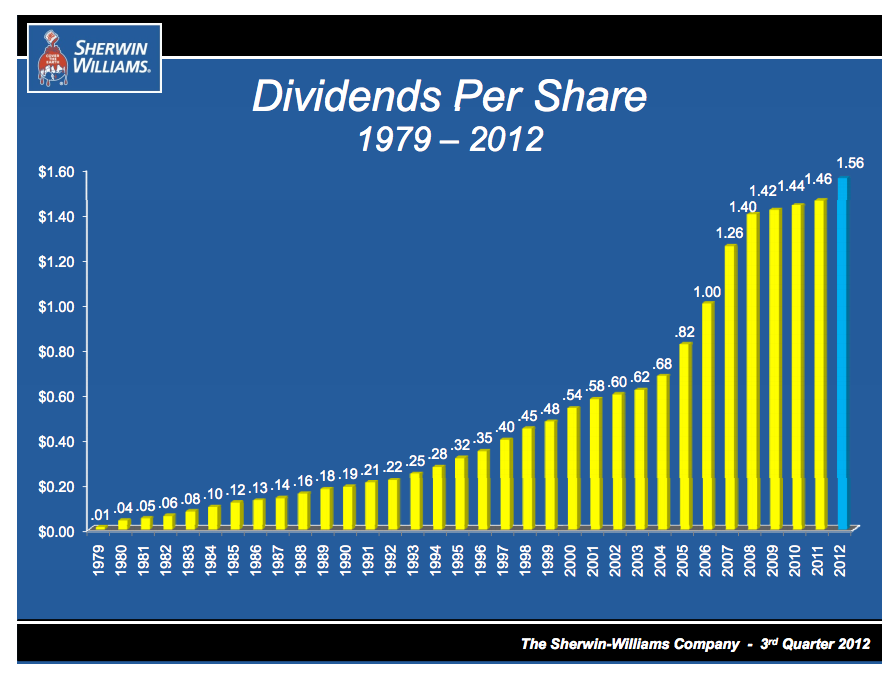

ในภาพจะเป็นเงินปันผลที่ SHW จ่ายออกมาให้กับผู้ถือหุ้นในแต่ละปี ซึ่งจะเห็นว่าตั้งแต่ปี 1979-2012 นั้น SHW จ่ายปันผลเพิ่มขึ้นทุกปี ซึ่งเงินปันผลเหล่านี้มาจากกำไรของบริษัทที่ทำได้เพิ่มขึ้นทุกปีครับ

ดังนั้นสมมติว่าเรามีโอกาสลงทุนใน SHW ในปี 1987 ที่ราคา $2.8 และได้ปันผล $0.14 คิดเป็น Dividend Yield 5% หลังจากนั้นเราก็จะได้รับเงินปันผลเพิ่มขึ้นเรื่อยๆทุกปี และคิดเป็น Dividend Yield ที่เพิ่มมาขึ้นเรื่อยๆในแต่ละปีเช่นเดียวกัน

เช่นในปี 1994 นั้น SHW จ่ายเงินปันผลที่ $0.28 เท่ากับว่า เราได้ Dividend Yield 10% เทียบกับเงินที่เราลงทุนไปที่ $2.8 และในปี 2001 SHW จ่ายเงินปันผลที่ $0.58 คิดเป็น Dividend Yield 20.71% ของเงินลงทุน

เรื่อยมาจนกระทั่งปี 2012 ที่ SHW จ่ายเงินปันผลที่ $1.56 คิดเป็นผลตอบแทน 55.71% ของเงินลงทุนตั้งต้นของเราที่ $2.8 ครับ

ซึ่งถ้าหากคิดรวมเงินปันผลที่ได้รับในแต่ละปี เท่ากับว่าเราจะได้รับเงินต้นของเรา $2.8 คืนมาทั้งหมดตั้งแต่ปี 1998 แล้วครับ หลังจากนั้นเท่ากับว่าเราจะมีทรัพย์สินที่สร้างเงินสดให้มากขึ้นเรื่อยๆในแต่ละปีครับ และนี่ก็เป็นหลักในการสร้าง Passive Income ที่ดีมากวิธีหนึ่งครับ

นอกเหนือจากเงินปันผลแล้วมูลค่าหุ้นของ SHW ก็จะสูงขึ้นเรื่อยๆตามเงินปันผลในแต่ละปีด้วยครับ เพราะเป็นไปไม่ได้ที่ในปี 2012 หุ้น SHW จะมีราคา $2.8 เท่าเดิม ในขณะที่จ่ายเงินปันผลถึง $1.56 ซึ่งถ้าหากเราคิดอัตรา Dividend Yield เท่าเดิมที่ 5% เท่ากับว่า ราคาหุ้น SHW ที่ซื้อขายในปี 2012 ควรจะต้องมีราคาอย่างน้อย $31.2 ครับ

ดังนั้นการลงทุนในธุรกิจที่ดีและให้ปันผลกับเราเป็นระยะเวลานานๆ ก็จะทำให้เราได้ทั้งเงินปันผลและมูลค่าหุ้นที่สูงขึ้น ไม่ต่างจากการที่เรามีอสังหาริมทรัพย์ดีๆให้คนเช่าครับ ได้ทั้งเงินค่าเช่ามาใช้จ่ายทุกปี ในขณะที่ราคาอสังหาก็สูงขึ้นเรื่อยๆครับ

สำหรับผมเอง เวลาลงทุนไม่ค่อยได้คิดถึงปันผลมากเท่าไหร่ ถือว่าเป็นของแถมมากกว่า เพราะโดยหลักการแล้ว ถ้าหากเราลงทุนในธุรกิจที่ดี ที่มีผู้บริหารที่ดีอยู่แล้ว วิธีการใช้เงินกำไรสะสมของบริษัทจะทำไปเพื่อประโยชน์สูงสุดของผู้ถือหุ้นอยู่แล้ว ไม่ว่าจะเป็นการนำเงินไปขยายธุรกิจ นำมาจ่ายปันผล หรือ นำไปซื้อหุ้นคืน เป็นต้น ซึ่งก็จะเป็นการเพิ่มความมั่งคั่งให้กับเราในระยะยาวอยู่แล้ว

ดังนั้นขอให้คิดเสมอว่าในการลงทุน การที่เราเลือกลงทุนในบริษัทที่ดีมากไว้ก่อน จะช่วยให้เรามั่งคั่งและมี Passive Income ในระยะยาวได้ดีกว่า จะเลือกลงทุนโดยมองแต่ปันผลเพียงแค่อย่างเดียวที่อาจจะก่อให้เกิดความผิดพลาดได้ครับ

และที่สำคัญคือ ถ้าหากเราได้ลงทุนในบริษัทที่ดีและมีการจ่ายปันผลดีๆอยู่ในมือแล้ว เราจะไม่ค่อยต้องสนใจราคาหุ้นในตลาดมากครับ ขอเพียงแค่เราคอยติดตามดูว่าธุรกิจของบริษัทยังไปได้ดี มียอดขายเพิ่มขึ้น กำไรเพิ่มขึ้น และจ่ายเงินปันผลเพิ่มขึ้นทุกปี แค่นี้เราก็มีความสุข และก็คงไม่คิดจะขายหุ้นตัวนี้ออกไปอยู่แล้วครับ