💡 ไฮไลท์

- คนที่จับจังหวะตลาดได้แม่นยำ สามารถสร้างผลตอบแทนได้สูงกว่าคนที่จับจังหวะตลาดไม่เก่ง และมีโอกาสสร้างผลตอบแทนสูงกว่าคนที่ไม่ได้จับจังหวะตลาด

- แต่น้อยคนในโลกนี้จะจับจังหวะตลาดได้แม่นยำ สำหรับคนเหล่านี้ การจับจังหวะตลาดจะทำให้ผลตอบแทนลดลงมากกว่าเพิ่มขึ้น

- ยิ่งคุณขายหุ้น ออกจากตลาดไปรอจังหวะลงทุนนานเท่าไหร่ ผลตอบแทนก็มีสิทธิจะลดลงมากขึ้นเท่านั้น

สำหรับคุณ Covid-19 คือโอกาส 10 ปีมีครั้ง ที่ต้องฉกฉวย

คุณตื่นเต้นที่จะได้ซื้อหุ้นดีราคาถูก

คุณมุ่งมั่นวางรากฐานให้พอร์ตเติบโต 10 เด้ง 20 เด้ง ในอีก 10 ปีข้างหน้า

คุณขะมักเขม้นกับการอ่านงบการเงิน ศึกษาธุรกิจ เพื่อเฟ้นหาหุ้นที่จะพาพอร์ตคุณพิชิตเป้าหมายนั้นให้ได้

แต่มีสิ่งหนึ่งที่ยังคลางแคลงใจ…

จังหวะนี้ซื้อหุ้นได้หรือยัง?

แม้แต่นักลงทุนเก่งๆ อย่างวอร์เรน บัฟเฟตต์ หรือดร. นิเวศน์ ก็ฟันธงขนาดนั้นไม่ได้

อดีตที่ผ่านมา จึงเป็นครูที่ดีที่สุด

และอดีตก็ได้แสดงให้เห็นแล้วว่า เซียนที่จับจังหวะตลาดหุ้นได้แม่นยำ สามารถสร้างผลตอบแทนสูงกว่าคนที่จับจังหวะไม่แม่น…แน่นอนอยู่แล้ว

แถมในบางกรณี ก็มีโอกาสสร้างผลตอบแทนสูงกว่าคนที่ไม่ได้จับจังหวะตลาด หรือคนที่ถือหุ้นผ่านวิกฤตไปโดยไม่ทำอะไรเลยด้วย

แต่น่าเสียดายที่คนส่วนใหญ่ในตลาดหุ้นไม่ใช่เซียนที่จับจังหวะตลาดได้แม่นยำ

สถิติที่เรากำลังจะนำเสนอต่อไปนี้ จะแสดงให้คุณเห็นว่า อะไรจะเกิดขึ้นกับพอร์ตของคุณ…หากคุณไม่ใช่เซียนที่จับจังหวะได้แม่นยำ แต่พยายามจะจับจังหวะตลาดยามวิกฤต

เปรียบเทียบผลตอบแทนการลงทุนช่วงวิกฤตและหลังวิกฤต

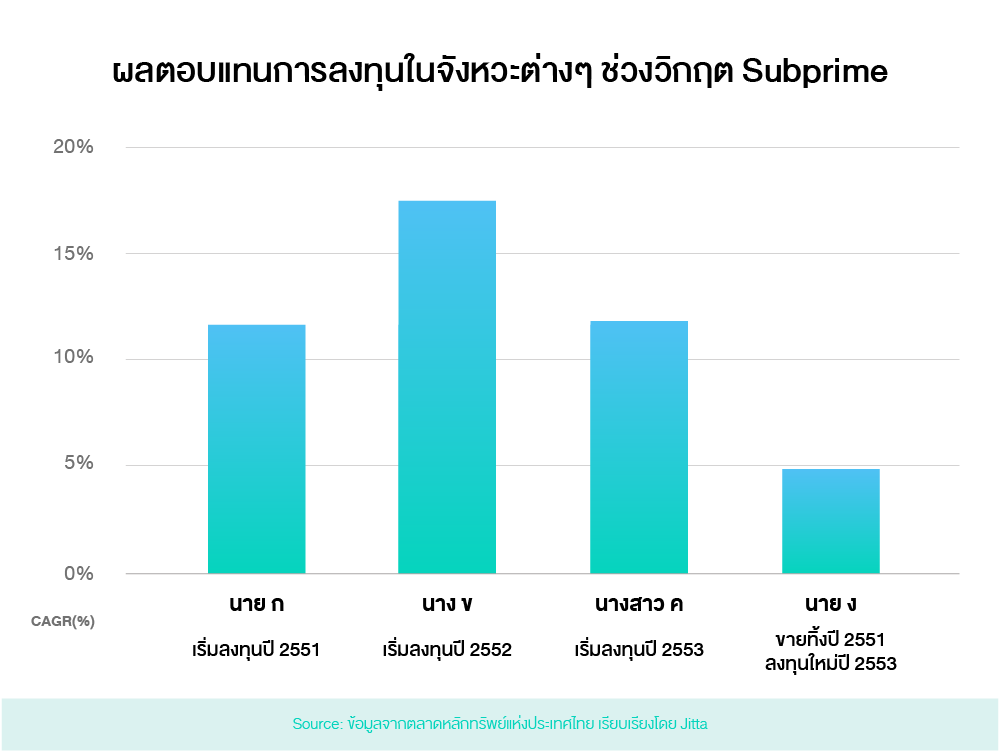

แผนภูมิด้านล่างคือผลตอบแทนเฉลี่ยทบต้นของตลาด SET ที่รวมเงินปันผลแล้ว หรือ SET Total Return Index ในช่วงวิกฤต Subprime และหลังจากนั้นประมาณ 10 ปี ซึ่งแบ่งออกเป็น 4 กรณี ได้แก่

- นาย ก ไม่ cut loss ลงทุนฝ่าวิกฤตเหมือนไม่มีอะไรเกิดขึ้น

- เริ่มลงทุนในปี 2551 และถือต่อไป 10 ปี จนถึงปี 2560

- ผลตอบแทนเฉลี่ยทบต้น 10 ปี 11.61%

- นาง ข เริ่มต้นลงทุนหลังวิกฤต ตลาดยังซบเซา ไม่ชัดว่าจะฟื้นตัวหรือลงต่อ

- เริ่มลงทุนในปี 2552 และถือต่อไป 10 ปี จนถึงปี 2561

- ผลตอบแทนเฉลี่ยทบต้น 10 ปี 17.51%

- นางสาว ค รอจนแน่ใจว่าตลาดฟื้นตัวเป็นขาขึ้นแล้วจึงเริ่มลงทุน

- เริ่มลงทุนในปี 2553 และถือต่อไป 10 ปี จนถึงปี 2562

- ผลตอบแทนเฉลี่ยทบต้น 10 ปี 11.82%

- นาย ง cut loss ตอนเกิดวิกฤต รอจนแน่ใจว่าตลาดฟื้นตัวแล้วจึงลงทุนใหม่

- ขายหุ้นทิ้งในปี 2551 และกลับมาลงทุนใหม่ในปี 2553

- ผลตอบแทนเฉลี่ยทบต้น 10 ปี 4.87%

นาง ข สร้างผลตอบแทนได้ดีที่สุด ด้วยการลงทุนหลังวิกฤต ซึ่งเป็นช่วงที่ตลาดซบเซาเพราะนักลงทุนส่วนใหญ่ยังเข็ดขยาดหวาดกลัว แต่เพราะเข้าใจธรรมชาติของตลาดเป็นอย่างดี นาง ข จึงลงทุนด้วยความมั่นใจ ไม่จำเป็นต้องรอดูสัญญาณการฟื้นตัวใดๆ ทั้งสิ้น

ส่วนคนที่ได้ผลตอบแทนรองลงมาคือ นางสาว ค ที่พยายามติดตามข่าวสาร จนแน่ใจว่าตลาดฟื้นตัวแล้วค่อยลงทุน แต่ความพยายามของนางสาว ค กลับให้ผลตอบแทนสูงกว่านาย ก แค่หลักทศนิยม ทั้งๆ ที่นาย ก ไม่ได้ทำอะไรเลย อยู่เฉยๆ ปล่อยให้เหตุการณ์ผ่านพ้นไป

ที่แย่ที่สุดคือนาย ง ที่พยายามมากกว่าใครเพื่อน ทั้ง cut loss ทั้ง จับจังหวะตลาดฟื้นตัว แต่กลับทำผลตอบแทนได้น้อยกว่านาย ก เสียอีก!

นั่นก็เพราะว่า นาย ง พลาดจังหวะซื้อหุ้นตอนที่หุ้นถูกมากๆ แต่กลับมาลงทุนในปี 2553 ช่วงที่ตลาดขึ้นมาแล้ว จึงได้กำไรไม่เยอะเท่ากับคนอื่นๆ บวกกับที่ขาดทุนตอน cut loss ในปี 2551 ทำให้ผลตอบแทนเฉลี่ยทบต้นเหลือประมาณ 5% เท่านั้น

เห็นได้ชัดเจนว่า ผลตอบแทน ไม่ได้แปรผันตามความพยายามของนักลงทุน

การที่คุณพยายามทำเยอะขึ้น ไม่ได้หมายความว่าจะให้ผลตอบแทนดีขึ้น หากคุณไม่ใช่เซียนที่จับจังหวะตลาดได้แม่นจริงๆ โอกาสที่คุณจะสูญเสียเหมือนนาย ง สูงกว่าโอกาสที่คุณจะทำกำไรดีๆ แบบนาง ข

CEO ตราวุทธิ์ เหลืองสมบูรณ์ แห่ง Jitta Wealth เองก็เคยให้แง่คิดไว้ว่า ถ้าคุณจับจังหวะตลาดไม่เป็นก็ไม่ต้องไปจับมัน ถือไปยาวๆ ดีกว่า ยิ่งยาวยิ่งดี ยิ่งถ้าคุณสามารถเลือกลงทุนในหุ้นที่ดีและราคาถูกได้ คุณก็จะลดความเสี่ยงพอร์ตคุณได้มากขึ้น และเพิ่มกำไรในพอร์ตให้สูงขึ้นอีก

ยิ่งรอจังหวะนานเท่าไหร่ ยิ่งสูญเสีย

ไม่ใช่แค่จับจังหวะผิดเท่านั้นที่ทำให้คุณสูญเสียผลตอบแทน

แต่ทุกวินาทีที่คุณไม่ลงทุนในหุ้น คือผลตอบแทนที่ลดลงไปเรื่อยๆ

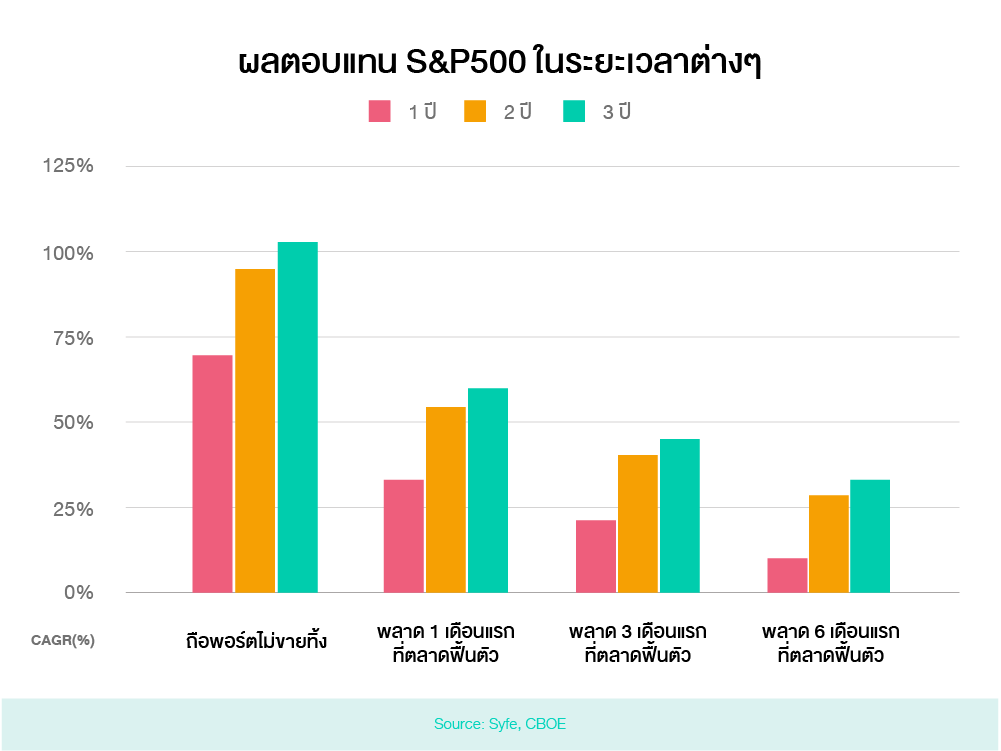

ทางสำนักข่าว CNBC ได้ลองเปรียบเทียบข้อมูลดัชนี S&P500 ดูเพื่อหาคำตอบว่า หากคุณไม่ขายตัดขาดทุนช่วงวิกฤต แต่ถือยาวเหมือนนาย ก หลังผ่านไป 1-3 ปี ผลตอบแทนของคุณจะเป็นอย่างไร

ออกมาเป็นที่ชัดเจนว่า หากคุณถือ S&P500 ฝ่าวิกฤตไปแบบไม่สนใจอะไรเหมือนนาย ก ผ่านไป 1 ปี ผลตอบแทนที่คุณได้ ก็สูงกว่าเป็นเท่าตัว เมื่อเทียบกับคนที่พลาดช่วง 1 เดือน 3 เดือน และ 6 เดือนแรกที่ตลาดฟื้นตัว

และเมื่อผ่านไป 3 ปี ผลตอบแทนก็ทิ้งคนที่ออกจากตลาดชั่วคราวแบบไม่เห็นฝุ่น

แสดงให้เห็นว่า การลงทุนในช่วงวิกฤตจะชี้ชะตาพอร์ตของคุณในระยะยาว ว่าจะทำกำไรได้มากน้อยแค่ไหน ขอแค่คุณลงทุนต่อเนื่อง เลือกหุ้นที่พื้นฐานดีๆ เผื่อ margin of safety เอาไว้เยอะๆ ยิ่งเยอะเท่าไหร่ก็ยิ่งมีโอกาสกำไรมากขึ้นเท่านั้น เท่านี้ วิกฤตก็จะกลายเป็นเพื่อนที่คุณพร้อมอ้าแขนต้อนรับด้วยความยินดี

แต่จะทำเช่นนั้นได้ คุณต้องมีสติ พิจารณาข่าวสารอย่างถ้วนถี่ด้วยเหตุผล ป้องกันตนเองไม่ให้หลงระเริงไปกับข่าวดีหรือหมกมุ่นกับข่าวร้ายจนมากเกินไป นอกจากนี้ ก็ควรใช้เวลานี้ศึกษาหุ้นและเปรียบเทียบบริษัทที่อยู่ในอุตสาหกรรมเดียวกัน ลงทุนในสิ่งที่คุณรู้เพื่อลดความเสี่ยง สุดท้ายคุณก็จะผ่านทุกวิกฤตไปได้แบบไร้รอยขีดข่วน

ที่สำคัญ พยายามนำเงินเย็นที่ไม่มีความจำเป็นต้องใช้ในอนาคตอันใกล้มาลงทุน เพราะหากเกิดวิกฤตขึ้นอีกครั้ง ซึ่งไม่มีใครรู้ว่าจะมาเมื่อไหร่ แล้วคุณโดนบังคับขายหลักทรัพย์เนื่องจากใช้ margin จะทำให้คุณไม่มีเงินมาลงทุนหลังวิกฤต และพลาดโอกาสที่พอร์ตจะเติบโตไปทั้งหมดถ้าโดนบังคับให้ออกจากตลาด

นั่นคือพลาดโอกาสทองไปหมดสิ้น